相続または生前贈与においては、現金そのままの形よりも不動産にした方が、相続税・贈与税の負担は抑えられます。

中でも「不動産小口信託受益権」のスキームを利用することで、不動産収入を得ながら、同時に相続税対策を行うことが可能です。

1.不動産小口信託受益権とは

不動産小口信託受益権とは、信託財産である不動産から発生した利益を受け取る権利を、細分化(小口化)した金融商品です。

分かりやすく述べると、本来高額な不動産を細分化し、買いやすくした商品のことです。このような商品を「不動産小口化商品」と言います。不動産小口信託受益権は、不動産小口化商品のひとつです。

「信託」とは、「自身の資産を信用できる人に委託して運用してもらい、利益を出してもらう」ことなので、信託受益権とは、信託で生み出された利益を受ける権利を意味します。

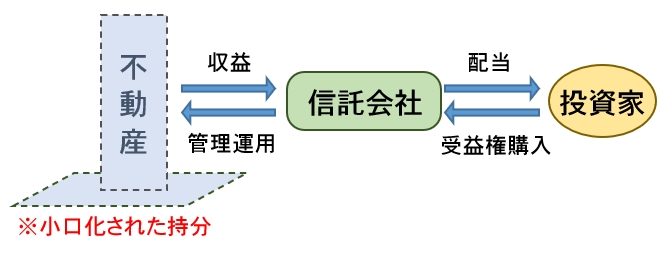

運用の流れは、以下の通りです。

- 不動産小口信託受益権の商品を企画した会社が当初受益者として不動産を購入

- 当初受益者は購入した不動産を信託会社に信託し、代わりに信託受益権を受け取る

- 信託会社が不動産を管理運用(テナントに賃貸)し、収益(賃料)を得る(※管理は不動産管理会社に委託)

- 当初受益者が信託受益権を不動産小口信託受益権として投資家に販売(投資家が受益権を購入)

- 信託会社はテナントから受け取った賃料を配当として投資家に分配

【イメージ】

不動産小口信託受益権のスキームで対象になる不動産は、主に都心のオフィスビルや賃貸住宅です。

本来、都心の一等地の不動産に投資しようとすると、数億円~数十億円という高額な費用がかかります。加えて、管理運営の手間やリスクも考えると、個人には手の出しにくい商品です。

しかし、信託受益権を小口化することにより、一口数百万円~1,000万円という小口から投資が可能になります。

しかも、不動産の購入や入居者の募集、管理運営などは信託会社が行うので、投資家にとっては手間がかかりません。

2.不動産小口信託受益権のメリット

不動産小口信託受益権には以下のような効果があります。

- 相続税対策:相続税評価額が抑えられる

- 相続争い防止:小口に分けられているので、相続時に分割しやすい

- 収益の安定性:安定した収益を得られる

以下、それぞれについて説明します。

2.1.相続税対策

まず、相続税対策です。

資産を現金で保有していると、その額にそのまま相続税がかかります。

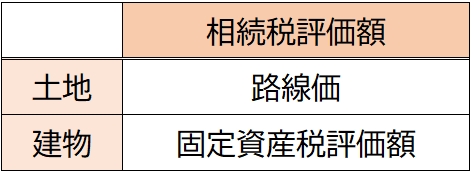

しかし、資産を不動産にすると、不動産の評価額は、実際の取引価格よりも低い「路線価」「固定資産税評価額」で計算されるので、相続税評価額が抑えられます。

しかも、土地については、「小規模宅地等の特例」を利用でき、さらに相続税評価額が50%にまで抑えられます。

この効果は不動産小口信託受益権でも同様です。なぜなら、不動産小口信託受益権は、実質的に不動産を所有していることであり、不動産と同じように評価されるからです。

土地と建物それぞれについて、評価額をどの程度抑えることができるのかを見てみましょう。

2.1.1.土地の評価額

市街地の土地は路線価で評価されます。路線価で評価されると、土地価格は実際の取引価格の約80%になります。

また、土地にマンションなどの賃貸物件を建てた場合、貸家建付地の評価が適用され、更に約20%土地評価額が下がります。

これに加え、相続では、貸付業を行っていた土地については「小規模宅地等の特例」が認められます。これは、貸付事業を行っていた土地のうち、最大200㎡までの部分について土地評価額を50%減らすことができるというものです。

不動産小口信託受益権では土地の持分割合が低くなっており、200㎡以内であればフルに小規模宅地等の特例を使うことができます。

2.1.2.建物の評価額

建物は固定資産税評価額で評価され、一般的には建築費の50~70%の評価となります。

また、建物が貸付事業に使われていれば、借家権割合についてさらに約30%の評価減が認められています。

このように、土地・建物それぞれについて相続税評価額が割引されることにより、最終的な相続税評価額は購入価格からおよそ70~80%引き下げることが可能です。

すなわち、現金を相続する場合に比べて、大幅に相続税の負担を減らすことができるということです。

2.2.相続争い防止

続いて、相続争い防止の効果です。

上記の通り、不動産として保有すると、相続税評価額を減らして、相続税・贈与税を抑えることができます。

しかし、現物の不動産だと、分割が困難な場合に相続争いのタネを残します。

その点、不動産小口信託受益権は小口に分割されている商品なので、相続で分けやすいという特徴があります。

また、不動産小口信託受益権は、価値が均質化されています。なぜなら、建物の中の特定の一室を対象にしたものでなく、物件全体の受益権を均等に分割したものだからです。

複数の相続人がいる場合を考えてみましょう。

たとえば、現物の不動産の場合、長男・次男・三男にそれぞれ同じマンション内の異なる部屋を相続すると、高層/低層、方角、間取りなどの条件によって、各部屋の価値は異なります。

しかし、不動産小口信託受益権では、同じマンションを対象にしたものであれば、小口化された一口は全て同じ価値を持っています。

小口化されていて分けやすく、価値が均質化されているので、不動産小口信託受益権は相続争いを防止する上でも有効な手段と言えます。

2.3.収益の安定性

不動産小口信託受益権の運用期間中、物件は賃貸に出されます。そこで発生した賃料収入は、配当という形で毎年分配されます。

配当利回りについては、居住用物件を対象とした商品の場合、2%~2.5%程度が見込まれます。

一般的に、不動産には価格の変動リスク、空室リスクがありますが、不動産小口信託受益権の物件は厳選された都心の不動産なので、価格は比較的安定していると言えます。

また、不動産小口信託受益権のスキームでは建物全体に投資するので、たとえワンフロアが空室になったとしても、他のフロアの分の収益は入ってきます。

もし、オフィスビルのワンフロアに直接投資している場合、そのワンフロアが空室になってしまったら、収益がゼロになってしまいます。不動産小口信託受益権であればそのようなことはありません。

4.不動産小口信託受益権のリスクと対処法

このように、不動産小口信託受益権は、相続対策しつつ収益も得られるという商品ですが、当然ながらリスクもあります。ここでは、押さえておきたいリスクとその対処法を挙げます。

4.1土地価格の下落のリスク

まず、「土地が値下がりするリスク」があります。都心の一等地は価格が比較的安定しているので、そのような商品を選ぶことである程度リスクを抑えることはできます。

4.2.収益を得られないリスク

また、「期待した利回りが得られないリスク」「元本保証、賃料収入の保証がないというリスク」があります。これには、建物の使い勝手や信託会社の管理運営体制、利回りのシミュレーションなどを十分確認するなどの対処が必要です。

4.3.ローンを組めないことはデメリットか?

なお、一部で指摘されている「デメリット」として、不動産そのものではないため、ローンや融資を利用することが困難と言われています。

しかし、そもそも不動産小口信託受益権をおすすめするのは、相続税対策が必要なほどの多額の現預金等の資産を保有しているケースです。

ローンや融資を利用しなければ出資できないような場合は、相続税対策の必要性に疑問があります。不動産小口信託受益権を活用する前提が乏しいと言わざるを得ません。

5.「J-REIT」との比較

不動産小口信託受益権と似たものに、「J-REIT」(不動産投資信託)があります。

J-REIT(不動産投資信託)は、投資家から集めた資金で複数の不動産を購入し、その利益を投資家に分配する商品です。不動産を扱っていますが、分類上はあくまでも投資信託です。

投資信託の相続税評価額は時価なので、J-REITは相続税対策にはなりません。

一方、不動産小口信託受益権は不動産として評価されること、小規模宅地等の特例が適用可能であることから、相続対策に有効なのです。

6.不動産小口信託受益権を活用した相続対策の具体的事例

以上を前提に、実際の不動産小口信託受益権の商品の例をご覧ください。

不動産小口信託受益権 A案件

【案件概要】

- 募集金額 12億円

- 信託期間 10年

- 想定配当利回り 2~2.5%(予定)

- 申込単位 1口500万円(2口/1,000万円以上)

- 分配日 年2回 (6月/12月)

【物件概要】

◆物件①

中央区マンション

物件所在地 東京都中央区

種類 共同住宅

構造 鉄筋コンクリート造 地下1階 地上13階

延床面積 800㎡

◆物件②

新宿区マンション

物件所在地 東京都新宿区

種類 共同住宅

構造 鉄筋コンクリート造 地上3階

延床面積 450㎡

この商品は、東京都中央区にある単身向けマンションと東京都新宿区にあるマンションの2物件を1つの受益権として組成した不動産小口信託受益権です。価格は1口500万円です。

これを活用することで、相続税・贈与税を大幅におさえることができます。

例えば、1億4,200万円の銀行預金を持つAさんが、相続税対策として2人の子に財産を移転しようとするケースをご覧ください。

4,200万円については相続税対策不要(相続税の基礎控除)

まず、1億4,200万円のうち、4,200万円については、相続税の基礎控除の範囲内(※)なので、相続税はかかりません。

※基礎控除額の計算:3,000万円+600万円×2名(相続人数)=4,200万円

暦年贈与(贈与税の基礎控除)を活用する

残りの1億円についてですが、もし何も相続対策をせずに2人の子が相続した場合、合わせて1,600万円の相続税がかかります。また、毎年500万円ずつ10年間かけて生前贈与した場合、2人合わせて970万円の贈与税が発生します。

そこで、暦年贈与(贈与税の基礎控除)を活用します。

どういうことかというと、500万円の現金を贈与する代わりに不動産小口信託受益権を2口購入して、それを2人の子にそれぞれ贈与します。

すると、この贈与は不動産の贈与と同じ扱いとなるため、贈与税の計算上、1口あたりの評価額は140万円にまで下がります。

この場合の贈与税を計算すると

(140万円-基礎控除110万円)×税率10%=3万円

となり、1口あたりの贈与税は3万円で済んでしまいます。

これを10年間繰り返すことで、1億円の財産を2人の子に移転するのにかかる贈与税は合計60万円に抑えることができます。現金を毎年贈与した場合に比べて贈与税を910万円も節約することができます。

7.不動産小口信託受益権が向いている人

以上のことからまとめると、不動産小口信託受益権は以下のような方におすすめと言えます。

- まとまった資産を持っており、相続対策と資産運用を同時に行いたい方

- 管理運営の手間なく、都心の一等地に小額から投資したい方

弊社では6社の不動産会社と提携し、各社の小口不動産案件を扱っております。

「今ある案件を知りたい」、「良い案件が出た際に優先的に案内がほしい」、「出口対策まで含めた相談がしたい」といったご要望がございましたら、お電話(0120-363-736)でご連絡いただくか、以下のボタンをクリックしていたき、フォームからお気軽にお問い合わせください。